Bes (Bireysel Emeklilik Sistemi) Nedir?

Bes (Bireysel Emeklilik Sistemi) Nedir?

Bireysel Emeklilik Sistemi, kişilerin aktif çalışma yaşamları süresince yaptıkları tasarrufları uzun vadeli yatırıma yönlendirerek emeklilik dönemlerinde, yaşam standartlarını koruyabilecekleri bir gelir elde etmelerini sağlayan özel bir emeklilik sistemidir. Kişiler bu sisteme gönüllü katılarak, sosyal güvenlik sisteminin sağladığı emeklilik gelirine ek bir gelir sağlayabilmektedir. Böylece kişiler emekli olduklarında ikinci bir emeklilik geliri ile yaşam standardını ve geçim düzeyini yüksek tutabilme imkânına kavuşacaklardır. Ayrıca bireyler çalışma hayatı boyunca tasarruf yapma yönünde eğilimde bulunarak geleceği için yatırım yapabilecektir. Fiil ehliyetine sahip yani reşit olan veya 18 yaşını doldurmuş akıl ehliyetine sahip herkes Sosyal Güvenlik Kurumu'na bağlı olsa da, olmasa da bu sisteme dahil olabilmektedirler. Bireysel Emeklilik Sistemi, katkı paylarının/tasarrufların toplanması, değerlendirilmesi ve kişiye toplu para verilmesi ya da periyodik maaş ödenmesi esasına dayanmaktadır. Bu sistem, Sosyal Güvenlik Kurumu’nda mevcut olan sağlık hizmetleri veya diğer hizmetleri sunmamaktadır. Bireysel Emeklilik Sistemi'ne giren katılımcının Sosyal Güvenlik Kurumu'ndan çıkması söz konusu değildir. Bireysel Emeklilik Sistemi, zorunlu sosyal güvenlik sisteminin alternatifi değil, tamamlayıcısıdır. Katılımcıların Bireysel Emeklilik Sistemi’nde geçirdikleri süreyle, sosyal güvenlik sisteminde geçirdiği sürenin ilişkisi bulunmamaktadır. Sosyal Güvenlik Kurumu’ndaki emeklilik hakları, bireysel emeklilik hesabına aktarılamaz. Çünkü iki yapı birbirinden tamamen farklıdırr. Biri kamu tüzel kişi üzerinden kamu gücüne dayanırken, bireysel emeklilik özel hukuk tüzel kişiliğine haiz olup, kamu gücüne dayanmadığı için zorunluluk unsuru bulunmamaktadır.

Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu 28 Mart 2001 tarihinde kabul edilip, 27 Ekim 2003 tarihinde ilk emeklilik planlarının tasdiki ile emeklilik şirketleri faaliyete başlamıştır. Bu kanun ile beraber devlet, ülkemizde düşük olan bireysel tasarrufları arttırmayı, bireylerin emeklilik döneminde ek bir gelir sağlattırarak refah düzeylerini yükseltmeyi, toplanan uzun vadeli fonları yatırıma yönlendirerek ekonomiye uzun vadeli kaynak yaratmayı ve dolayısıyla istihdamı arttırmayı ve ekonomik gelişmeyi hedeflemiştir.

Hazine müsteşarlığından izin almış kuruluşlar, emeklilik şirketi kurarak müşterilerden emeklilik sistemi adına fon toplayıp, bu fonları SPK’dan fon yönetimi izni almış portföy yönetimi şirketlerine yönettirme hakkına sahip olabilmektedirler. Vatandaşlardan toplanan paralar emeklilik şirketleri tarafından risk düzeyi farklı olacak şekilde çeşitli fonlar kurularak, bu fonlar portföy yönetim şirketleri üzerinden para ve sermaye piyasası araçlarında değerlendirilmektedir. Emeklilik şirketleri hazine müsteşarlığı, portföy yönetim şirketleri ve yatırım fonları ise SPK tarafından denetime tabi tutulmaktadır. Ayrıca emeklilik şirketi varlıkları ile emeklilik yatırım fonu varlıkları ayrıdır. Aynı durum portföy yönetim şirketleri içinde geçerlidir, yani yatırım fonları malvarlığı ile portföy yönetim şirketi malvarlığı tamamen ayrıdır. Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu uyarınca fon malvarlığı rehnedilemez, portföye ilişkin olarak yapılan işlemler haricinde teminat gösterilemez, üçüncü şahıslar tarafından haczettirilemez ve iflas masasına dahil edilemez. Bu yapı portföy yönetim şirketleri ve yatırım fonları arasında da korunmuştur. Portföy yönetim şirketlerinin yönettiği fonlar BES fonları gibi rehnedilemez, iflas masasına konulamaz ve teminat olarak gösterilemez. Bu sayede güvenli bir özel emeklilik sistemi oluşturulmaya çalışılmış, %25’lik devlet katkısı ile sisteme teşvik verilerek vatandaşların sisteme çekilmesi amaçlanmıştır. Bir yılda toplam asgari ücretin %25’i kadar azami devlet katkısı yapılmaktadır. Örneğin yıllık toplam asgari ücret geliri 12.000 TL olduğunu düşünürsek, devlet azami 3.000 TL katkı vermekte, yıllık emeklilik sistemine aktarılan 12.000 TL üzerinde ki fonların üzerine ilave başka devlet katkısı verilmemektedir. Sistemde 10 yıl kalan ve 56 yaşını dolduran bireyler bu katkının tamamını alabilmektedir. Sistemde belirlenen kriterlere göre getirilerin stopaj oranları da farklılaşmaktadır. Böylece bireylerin sistemde uzun süre kalması teşvik edilmiştir. Bu da uzun vadeli fonların artması ve bu fonların uzun vadeli yatırımlara yönlendirilmesi sonucunu ortaya çıkabilir.

Bireysel Emeklilik Sistemi'ni sermaye piyasaları açısından ve müşterilerin karşılaşabileceği riskler açısından değerlendirecek olursak; Bireysel Emeklilik Sistemi’ne yatırılan katkı payları katılımcıların tercih ettiği emeklilik yatırım fonlarında değerlendirilmektedir. Bu fonlar türlerine göre; hisse senedi, sabit getirili menkul kıymetler, kıymetli madenler vb. içermektedir. Tercih edilen fonların içerdikleri varlıkların kazanç ya da kayıpları katılımcıların birikimlerini belirlemektedir. Örneğin, hisse senedi ağırlıklı bir emeklilik fonuna yatırım yapılması ve borsanın değer kaybetmesi durumunda, katılımcıların fonları da portföylerinde yer alan hisse senetlerine bağlı olarak değer kaybedebilir. Bu da katılımcıların birikimlerine yansır. Ancak alınacak riski belirlemek her zaman katılımcıların elindedir. Katılımcılar güvenli yatırım için daha az getiriye razı olup daha az risk içeren fonlara ağırlık verebilir veya daha fazla risk alarak daha fazla getiri sağlama ihtimali olan fonları seçebilir. Ayrıca katılımcılar fon dağılımı değişikliği hakkını kullanarak birikimlerinin dahil olduğu fonları değiştirebilirler. Firmalar müşterinin tercihlerine göre fonları sadece hisse senetlerine dayalı kurabileceği gibi katılma hesabına, kira sertifikasına ya da karma finansal enstrümanlara dayalı olara kta kurabilmektedir. Bu tamamen müşterinin risk algısına bağlı olarak değişmektedir. Müşteri faizsiz esaslara dayalı kurulmuş fonları da tercih edebilir, sistemdeki diğer fonları da tercih edebilir.

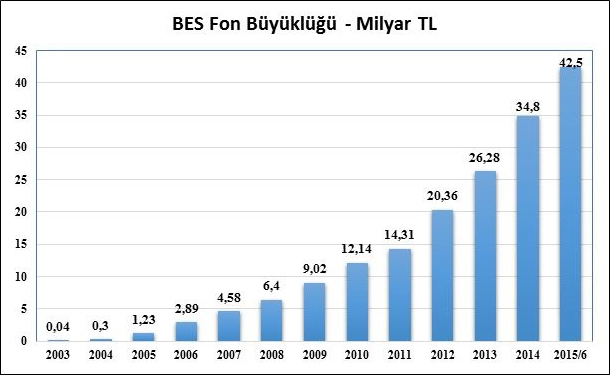

Tablo : 5.10 BES fon büyüklüğü

Ayın En Çok Kazandıran Fonları

Bugünden İtibaren geriye dönük en çok kazandıran Kuveyt Türk Portföy fonlarını inceleyiniz